มาคุยกันเรื่อง ROC ต่อจากตอนก่อน เพื่อให้เข้าใจระบบที่ผมเล่นมากยิ่งขึ้น ที่มาที่ไปว่าทำไม indicator ที่ชื่อ Rate Of Change ผมถึงหยิบมาพิจารณาทุกเดือน เบื้องหลังจริงๆ ผมก็ไล่ดูกราฟทุกตัวลงไปเรื่อยๆสัก 30-100 หุ้น ที่เรียงอันดับมา แล้วแต่เวลาจะอำนวย แล้วก็เลือกเข้ามาใน watchlist ...วันนี้ผมจะลงลึกเข้าไปอีก ว่าเบื้องหลังของเบื้องหลัง อีกที ซึ่งเป็นการวิจัยเล็กๆ ที่ผมได้เก็บขอมูลมาสักพักแล้ว มีงานวิจัยลักษณะแบบนี้ในต่างประเทศ แต่สำหรับหุ้นในตลาดเมืองไทยผมยังหาไม่เจอเลย ผมอยากรู้ผมก็ทำแล้วมาเล่าให้ฟัง แชร์ได้เลยแค่ใส่ reference เล็กๆด้วยนะครับ ^ ^

จากความเดิมตอนก่อน เผื่อใครยังไม่รู้จัก ให้กลับไปอ่านที่

Momentum (Monthly Rotational System) part 1

http://idestinyo.blogspot.com/2015/09/momentum-monthly-rotational-system-part.htmlMomentum (Monthly Rotational System) part 2

http://idestinyo.blogspot.com/2015/09/momentum-monthly-rotational-system-part_5.html

สรุปสั้นๆ ได้ว่า ROC 1 เดือน เป็น Market Anormaly ในกลุ่ม Momentum อย่างหนึ่งที่ใช้ได้ผลในระยะยาว (20 ปีในตลาดหุ้นไทย)

ROC หรือ Rate Of Change มีหน่วยเป็น % คำนวนจากราคาปิดของปัจจุบัน ลบด้วยราคาปิดในอดีต แล้วเทียบจากราคาในอดีตเป็น % เช่น ROC 20 วัน ก็คือ ราคาปิดวันนี้ ลบด้วยราคาปิดของ 20 วันที่แล้ว ได้เท่าไหร่หารด้วย ราคาปิดของ 20 วันที่แล้ว คูณ 100 เป็น % ออกมา เครื่องหมายบวกหมายถึงราคาเพิ่มขึ้น เครื่องหมายลบหมายถึงราคาลดลง

บทความที่แล้ว ผมเลือก ROC ที่มากที่สุดในแต่ละเดือน ซื้อตัวละ 5% ซึ่งข้อมูลที่ได้ก็จะเป็น selective data โดยเป็นการซื้อขายเสมือนจริง มี equity มี Drawdown ตาม Time series แต่คราวนี้ผมจะวิจัยโดยนำข้อมูลทุกวันมารวมกัน ของหุ้นทุกตัว(ยกเว้น DW กับ Warrant) ตั้งแต่ปี 2000 ถึง 2010 เป็นเวลา 10 ปี จะไม่ได้ใช้ amibroker ก็เลยไม่มีภาพสวยๆให้ดูนะครับ เราจะใช้ SPSS และ Exel ทั่วไปเนี่ยแหละครับ มาทำการดึงค่าทางสถิติที่น่าสนใจ กลายเป็นข้อมูล Cross sectional แทน

ปล. ผมจะไม่ลงรายละเอียดทุกขั้นตอนในการใช้โปรแกรมนะครับ เพราะใช้เวลานานกว่าจะดึงข้อมูลเสร็จ หลายเดือน และก็แอบเข้าใจยากอยู่ จะพยายามให้อ่านง่ายที่สุด

สมมติฐาน : (เหมือนตอนที่แล้ว) ผมเชื่อว่า Momentum ในอดีต ราคาที่ขึ้นอยู่สามารถคง momentum ให้ราคาขาขึ้นต่อไปในอนาคตได้

คำถามก็คือ

1) หุ้นจะขึ้นต่อไปกี่ตัว หุ้นจะกลับลงไปกี่ตัว และคิดเป็นสัดส่วนเท่าไหร่? ในคาบเวลาหนึ่งๆหลังจาก เวลาที่หุ้นมี momentum ที่ดีที่สุดเทียบกับตัวอื่นในตลาด เพื่อหาความน่าจะเป็นในการทำนายทิศทางในอนาคต

2) ราคาจะเปลี่ยนไปกี่ % ? ในคาบเวลาหนึ่งๆหลังจาก เวลาที่หุ้นมี momentum ที่ดีที่สุดเทียบกับตัวอื่นในตลาด

นิยาม ของ "momentum ที่ดีที่สุดเทียบกับตัวอื่นในตลาด" ผมเลือก ROC 1 เดือนมาใช้ เหมือนเช่นบทความก่อนหน้า โดยจะเลือกตัวที่ดีที่สุดจากการที่หุ้นนั้นๆ เริ่มมี ROC สูงที่สุด 50 ตัวแรก (ในทางปฎิบัติ ผมก็แค่เปิดดู indicator ROC ทุกๆวัน มันก็จะมีตัวที่ขึ้นมา มีตัวที่ตกไป อยู่ตลอดเวลา แล้วผมก็ค่อยๆดึงข้อมูลบันทึกเฉพาะหุ้น New upcoming ที่พึ่งมี ROC สูงสุดเข้ามา)

นิยาม ของ "คาบเวลาหนึ่งๆหลังจาก เวลาที่หุ้นมี momentum ที่ดีที่สุดเทียบกับตัวอื่นในตลาด" ก็คือหลังจะผมดึงข้อมูลวันนั้นมาแล้ว ผมก็วัดอัตราการเปลี่ยนแปลงหลังจากนั้นอีก 20 วัน เป็น % (ในทางปฏิบัติก็คือ ROC 20วัน ของ 1 เดือนข้างหน้า(20 วันข้างหน้า) พูดง่ายๆก็คือ ผ่านไป 1 เดือนหุ้นตัวที่คัดเข้ามา มีการเปลี่ยนแปลงราคาเป็นอย่างไร

จะเห็นว่าจริงๆทำไม่ยากเลย เพราะเราไม่มีตัวแปรใดๆเลยนอกจาก "ราคาปิด" (Close) ที่เป็น "Time series"

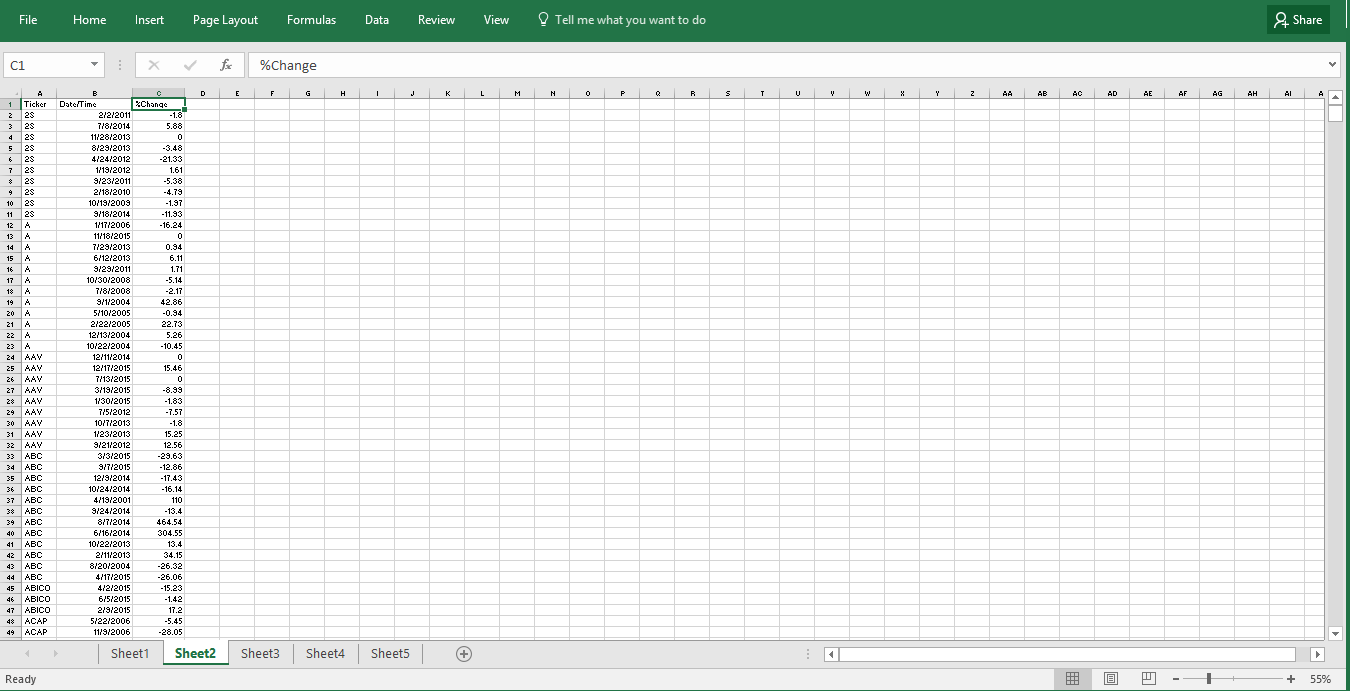

จากนั้นก็คำนวน ROC ตามสูตร แล้วจัดการเรียงข้อมูลใหม่ตามวัน แล้วก็จัดการ sort หุ้นที่มี ROC สูงสุด 50 อันดับแรกเท่านั้น ในคาบเวลา 1 วัน เรียงไปเรื่อยๆตามวัน เราจะได้หุ้น 50 ตัวทุกวัน เลือกเฉพาะหุ้นที่พึ่งโผล่เข้ามาใหม่ นับเป็น New upcoming ที่เราต้องการ จากนั้นจึงดึงข้อมูลมาแค่ "ROC 20 วันของ 20 วันข้างหน้า" แค่ค่าเดียวก็พอ (ค่อยๆทำแบบนี้ไปเรื่อยๆ) จะได้หน้าตาแบบนี้

จริงๆไม่ต้องเอาวันที่ กับ ชื่อหุ้นมาอีกแล้ว เพราะเราไม่ได้สนใจข้อมูลเป็น time series อีกแล้ว และเราก็ไม่สนใจชื่อหุ้น เราได้ Rate Of Change หรือ อัตราการเปลี่ยนแปลงของราคาหุ้น หลังจากที่มันได้เป็น หุ้นที่มี ROC สูงสุด 50 อันดับแรก ไปแล้ว และ ROC มีความหมายในตัวเองครบอยู่แล้ว เครื่องหมาย บวก คือ หลังจากนั้น 20 วันหุ้นขึ้น ในทางกลับกัน เครื่องหมาย ลบ คือหลังจากนั้น 20 วันหุ้นลง และปริมาณตัวเลขคือ ขึ้น/ลงไปกี่ % แค่นี้ก็คำนวนค่าเฉลี่ยนได้แล้ว

เราก็เรียงข้อมูลก่อน แล้วก็ใช้ Function ใน exel สรุปผลได้ดังนี้

นับข้อมูลทั้งหมด All คือมี 14,237 ครั้งที่หุ้นเริ่มมี Momentum ที่ดีที่สุดจาก 50 อันดับแรก

Negative คือ หุ้นที่ไม่มีการเปลี่ยนแปลง(ผ่านไป 20 วันราคาอยู่ที่เดิม ผมถือว่าเป็น Negative) และ หุ้นที่เปลี่ยนแปลงลง(ผ่านไป 20 วันราคาลง) รวมทั้งหมด 7,890 ครั้ง

Positive คือ หุ้นที่เปลี่ยนแปลงขึ้นเท่านั้น (ผ่านไป 20 วันราคาขึ้น) มีทั้งหมด 6,347 ครั้ง

สัดส่วน Positive : Negative ราวๆ 45 : 55 สรุปว่าจริงๆ "ROC ไม่ได้แม่นยำ"อะไรเลย มันใช้ทำนายทิศทางหุ้นไม่ได้เลยด้วยซ้ำ แย่กว่าการโยนเหรียญอีก

แต่...

แต่สิ่งที่น่าสนใจมันอยู่ที่ อัตราการเปลี่ยนแปลงต่างหาก มันน่าทึ่งตรงที่ Average Positive คือ เฉลี่ยแล้วใน 6347 ครั้งที่ผ่านไป 20 วัน หุ้นจะขึ้นไปเฉลี่ยถึง 15.61% ในขณะที่ Average Negative คือเฉลี่ยใน 7890 ครั้งที่ผ่านไป 20 วัน หุ้นจะราคาลดลงแค่ 9.53% เท่านั้นเอง หมายความว่าข้อมูลเบ้ขวา คือ Population (หรือในที่นี้คือ Probability) มีการกระจายตัวของข้อมูลไม่เท่ากันเบ้ไปทางบวก!!!

พอลองมา plot กราฟ ก็ค้นพบว่า มันช่างคล้ายกันกับ ระบบ Trend Following ทั่วๆไปอย่างมาก! ก็คือสัดส่วนการเปลี่ยนแปลงของราคาในทิศทางบวก มากกว่า ทางลบ ถึง 1.64 เท่า แล้วมี Tail ไปทางบวก ในขณะที่การเปลี่ยนแปลงในทางลบกระจุกตัวอยู่ใกล้ 0 มากกว่า

สัดส่วน Payoff ที่สูง 1.64 เท่า แสดงว่าถึงแม้เรามีโอกาสกำไรเท่ากับการโยนเหรียญ แต่เมื่อได้ที่เหรียญออกหน้าบวก ก็จะได้กำไรถึง 15.4% และถ้าสมมติเราสามารถ ซื้อขายได้ทุกๆตัวพร้อมกัน มันให้กำไรคาดหวัง (Expectancy) เป็นบวกอีกด้วย แสดงให้เห็นว่าเรามีโอกาสชนะพนันในครั้งนี้ที่อัตราส่วน 1.64 เท่า

อย่าลืมว่านี่เป็นเพียง Pure statistic ที่ยังไม่ได้ใส่ Money Management เลยนะ ยังไม่มีการ filter กรองตลาด ไม่มี Indicator ไม่มีข้อมูล Volume ไปเกี่ยว การค้นพบในครั้งนี้มันบอกเราว่า ถ้าเราหา Momentum ที่มาแรงแซงทางโค้ง แล้วแข็งมากๆ ได้เมื่อไหร่ เราก็บริหารหน้าตักดีๆ จะอะไรก็ได้ทั้งนั้น เรามีโอกาสชนะเกมนี้ได้! โดยไม่ต้องอาศัยข้อมูลอะไรอีกเลย นอกจาก "ราคาปิด"!!!!!!

มันน่าสนใจไหมหละครับ! ถ้ารวมกับการกรองหุ้นพื้นฐานดีๆ กรองสภาพตลาด กรองสภาพคล่อง

คำตอบของสมมติฐาน ก็เกิดคำถามต่อ แล้ว...ทำไมผลมันถึงออกมาเป็นเช่นนี้? ....ไม่รู้ครับ

นี่คือ Market Anormaly เพราะมันหาเหตุผลไม่ได้ กลายเป็นหลักฐานอย่างหนึ่งที่ค้านทฤษฎีตลาดมีประสิทธิภาพ (Efficient Market Hypothesis (EMH)) ซึ่งก็มีหลายงานวิจัยในเรื่อง Momentum ตีพิมพ์เยอะ

มีการค้นพบมานานแล้ว มีหลายวิธีในการพิสูจน์ มีทั้งแบบ Quant จ๋าๆ กับสถิติเด็กๆแบบผม

มีหนังสือเล่มนึงที่อ่านง่ายจะแนะนำสักเล่ม ก็คือ "Dual Momentum Investing" ของ

ปล.ไม่ได้ค่าโฆษณาอะไรเลยนะ ซื้อเองอ่านเอง > <

จบแล้วครับ แล้วนี่ก็เป็นที่มาในการค้นหา Momentum ที่ผมใช้อยู่ แล้วก็คิดว่าน่าจะเป็นประโยชน์ต่อเพื่อนๆนักลงทุน ไว้คราวหน้าถ้ามีเวลาเยอะๆ ผมจะทำการทดสอบความ Robust ของทฤษฎีนี้ ด้วยการ verify parameter ให้การจายมากขึ้น (แค่ราคา close ยังจะมีให้ verify อีกหรอ!! > <) ยังมีครับ ยังเหลือเรื่อง Duration ในมิติของคาบเวลา ซึ่งแอบบอกว่าน่าสนใจมากๆ และผลมันก็น่าทึ่งไม่แพ้กัน

ไม่มีความคิดเห็น:

แสดงความคิดเห็น